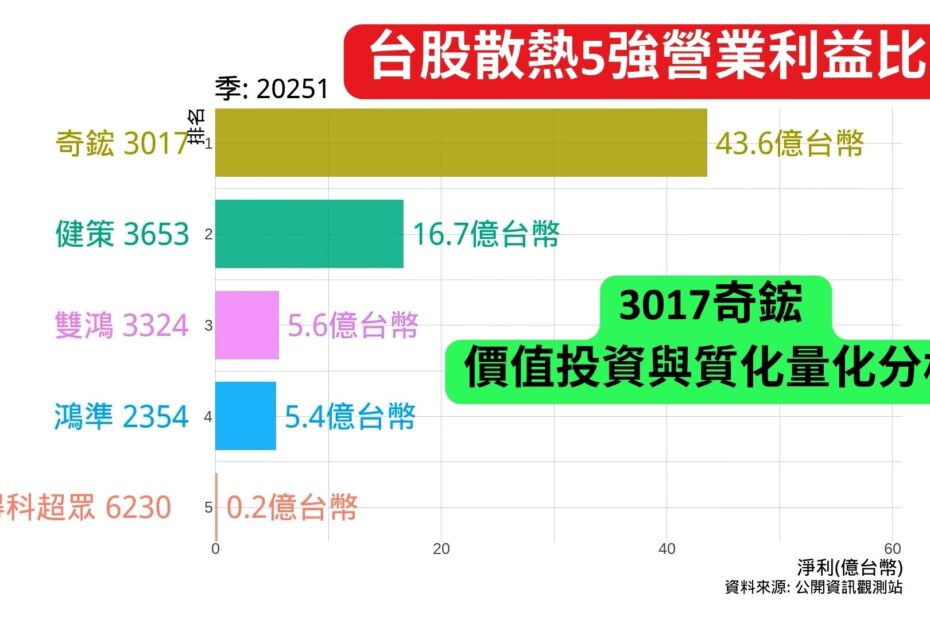

台股散熱5強營業利益比較 奇鋐科技價值投資分析,引領 AI 散熱革命的工程巨擘

這篇文章以台股散熱五強(鴻準、奇鋐、健策、雙鴻、尼得科超眾)的營業利益走勢為主軸,時間涵蓋2013年至2025年,並深入分析奇鋐科技的投資價值。

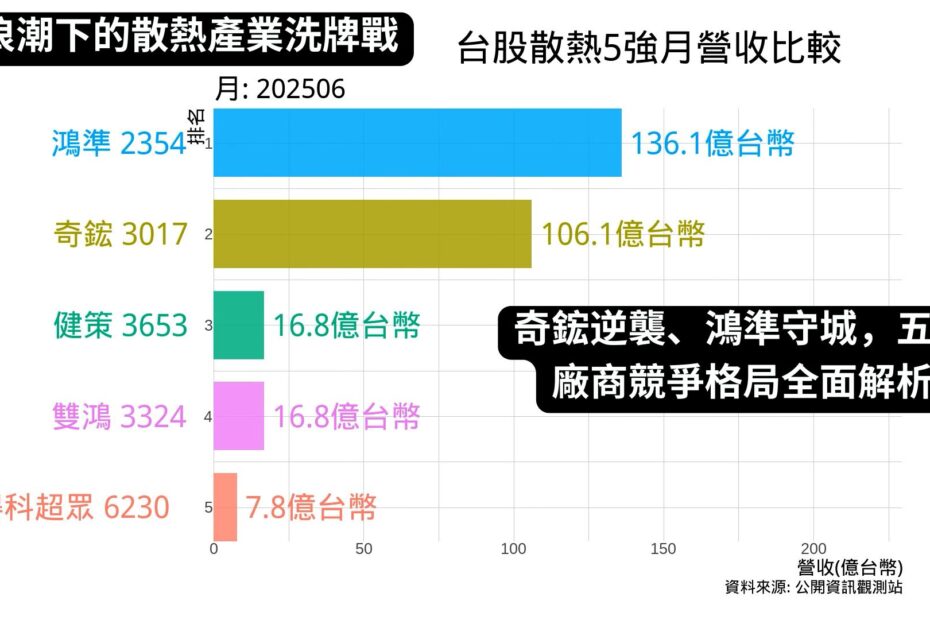

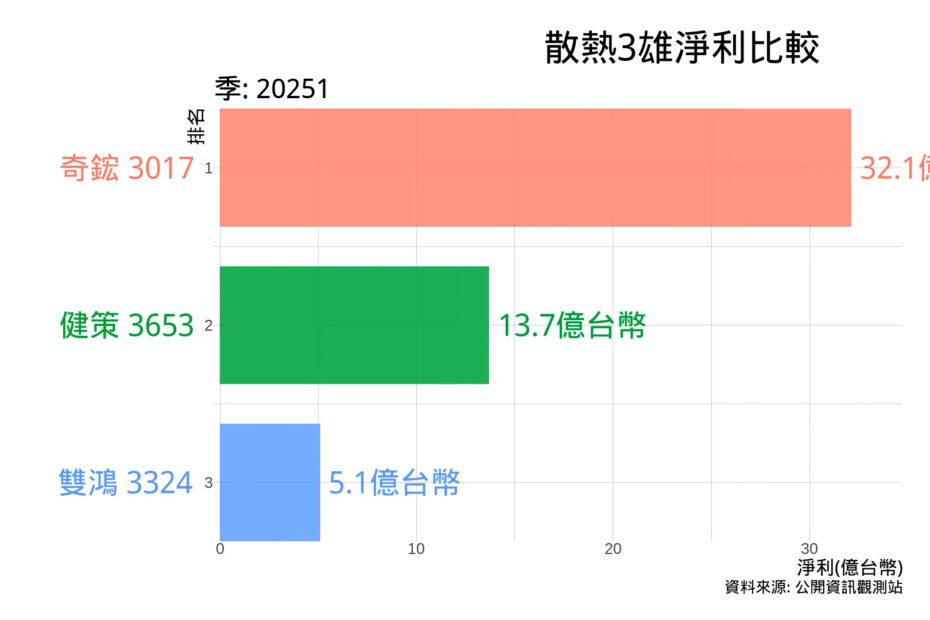

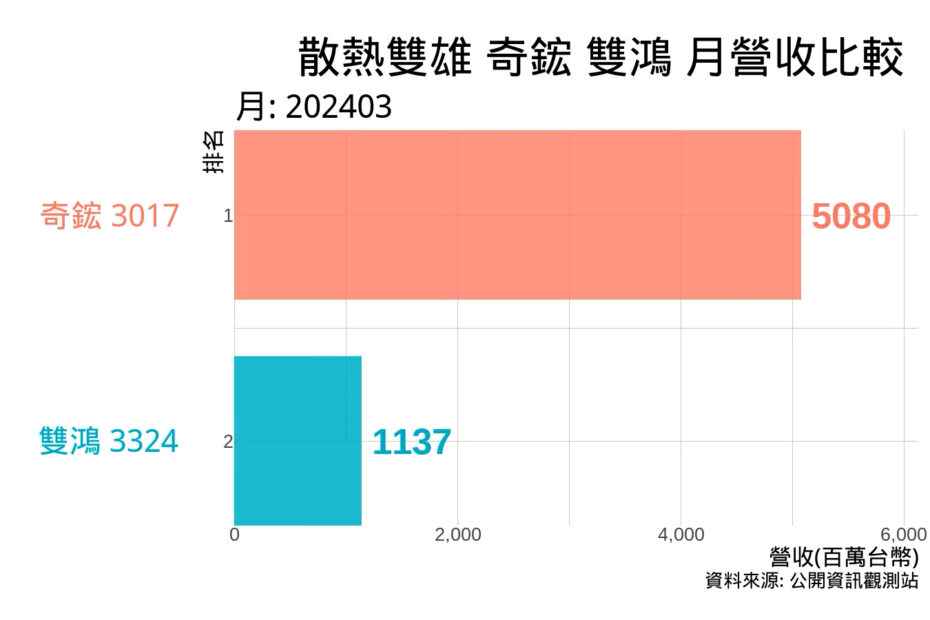

在2013年至2019年間,鴻準憑藉蘋果 iPhone 金屬機殼訂單穩居第一,2017年第四季更繳出55.5億元營業利益的高峰。然而,隨著蘋果產品設計轉變與訂單結構改變,鴻準的優勢逐漸消退。2020年之後,散熱產業的格局快速改變,奇鋐與健策逐漸成為雙核心。2025年第一季,奇鋐單季營業利益高達43.6億元,約為2020年的17倍,遙遙領先同業;健策則達16.7億元,成長六倍,但與奇鋐差距拉大。雙鴻與鴻準雖有溫和進步,但影響力遠不及前兩強,尼得科超眾則出現衰退。整體產業呈現「兩極集中」的局面。

文章進一步指出,奇鋐的爆發關鍵在於AI時代的液冷散熱需求。隨著NVIDIA GB200、GB300平台的推出,AI伺服器功耗大幅提升,使得液冷技術成為不可逆的趨勢。奇鋐藉由技術領先、與子公司富世達的快接頭整合、以及越南新廠的產能布局,逐步從零組件供應商升級為系統整合者,提升市場黏著度與競爭護城河。其毛利率也因產品組合升級,從過往約12%提升至25%以上。

財務面上,奇鋐EPS自2021年的8.21元成長至2024年的21.21元,2025年第一季更達8.28元,顯示AI液冷需求已開始實質反映。雖然越南廠大規模投資帶來短期壓力,但長期將有助於承接爆發性需求。估值方面,奇鋐目前本益比約34倍,高於同業平均,市場對其前景給予溢價。不過文章也提醒,過熱的估值有如2000年網路泡沫的隱憂,若AI資本支出降溫,奇鋐能否維持高成長仍存變數。

結論上,奇鋐憑藉AI與液冷浪潮,站上產業龍頭,形成「強者恒強」的格局,但投資人仍需注意估值過高、競爭者進場及技術變化等風險。整體而言,奇鋐是當前產業結構轉型的最大受惠者,但未來能否長期維持優勢,仍需持續觀察。