Table of Contents

2025年買高股息ETF 領利息、賺價差!教你怎麼選!

在投資市場波動不斷的2025年,高股息ETF成為許多投資人的避風港。這些ETF不僅提供穩定的現金流,更有機會從價格上漲中獲利,實現「坐收股息、等待增值」的雙重收益策略。究竟什麼是高股息ETF?為何它在台灣投資市場越來越受歡迎?面對市面上眾多選擇,投資人該如何挑選適合自己的高股息ETF產品?本章將深入解析高股息ETF的投資邏輯、優勢劣勢,以及如何從選股邏輯、成分股分析、規模、殖利率、配息頻率等關鍵指標出發,找到最適合自己財務目標的投資標的,讓您在追求穩定收益的同時,也不錯過長期資本增值的機會。

什麼是高股息ETF

高股息ETF是一種專門追蹤高股息股票指數的交易所買賣基金。這類ETF主要投資於提供較高現金股利的企業,通常是財務穩健、營運成熟且能持續產生大量現金流的公司。高股息ETF的主要目標是為投資人提供穩定的股息收入。

不同類型ETF的比較

| 市值型ETF | 高股息ETF | 債券型ETF | |

| 投資標的 | 市值大的股票 | 高股息股票 | 債券: 政府債、公司債、金融債 |

| 風險程度 | 風險最高,波動最大 | 介於中間 | 風險最低,波動最小 |

| 優點 | 長期報酬最高(巴菲特推薦) | 現金流入 | 提供固定收益,現金流穩定性高; 波動低 |

| 缺點 | 短期波動大 | 可能賺了股息,賠了價差 | 長期報酬最低,且可能被通膨吃掉 |

| 適合投資者 | 追求最高長期總報酬的投資者 | 尋求現金流的退休投資者或保守型投資者 | 保守且不願承擔波動的投資者 |

高股息ETF

優點:

- 提供穩定且相對較高的現金流收益

- 投資標的通常是經營穩健的成熟企業

- 在波動市場中較具防禦性

- 適合尋求收入的退休投資者或保守型投資者

缺點:

- 成長性可能較市值型ETF低,可能賺了股息,賠了價差

- 部分高股息可能來自企業衰退期,並非永續

優點:

- 覆蓋市場範圍廣,分散度高

- 長期投資報酬率優良

- 包含各類成長型企業,能捕捉創新產業成長

- 費用率通常較低

缺點:

- 股息收益較低

- 短期波動性可能較大

- 受大型股表現影響較大(若為市值加權)

- 不適合以當期收入為主要目標的投資者

巴菲特推薦一般投資人投資市值型ETF(如 S&P 500 ETF)主要基於以下幾個關鍵理由:

1. 避免選股風險

- 個股投資需要深入研究企業財報、競爭優勢、行業趨勢等,但普通投資人通常無法做到專業分析,主要是因為沒有時間。

- 市場上有許多投資陷阱,如短期炒作、財報造假等,個股選擇容易出錯。

- 市值型ETF(如 S&P 500 ETF)涵蓋了市場中的龍頭企業,可以自動篩選出表現較差的公司。

2. 分散風險

- 投資於整體市場代表投資於數百家公司,降低單一公司破產或業績不佳的影響。

- 根據現代投資組合理論,分散投資可有效降低風險,提高風險調整後的報酬。

3. 市場長期向上

- 過去 100 年,美股整體市場(如 S&P 500)即使經歷戰爭、金融危機等大事件,長期仍呈現上升趨勢。

- 以 S&P 500 為例,歷史年均報酬率約為 7%–10%(扣除通膨前),長期下來能有效累積財富。

4. 低成本、高效率

- 市值型ETF通常費用低廉(如 Vanguard S&P 500 ETF,費用率約 0.03%)。

- 低交易成本與低管理費用意味著投資人可以保留更多利潤,而不像主動型基金需要支付高昂的管理費。

5. 擊敗大多數專業投資人

- 多數主動基金經理長期表現不如市場,研究顯示約 80% 以上的主動型基金無法長期擊敗 S&P 500。

- 市場效率高,長期投資 S&P 500 ETF 反而能勝過大部分專業投資人。

6. 適合大部分投資人

- 巴菲特強調:「如果你不是專業投資人,最好的選擇就是定期投入低成本的 S&P 500 ETF。」

- 這樣的策略不需要每天關注市場,適合忙碌的上班族與投資新手。

7. 巴菲特自己也在做

- 巴菲特在 2013 年給股東的信中提到:「當我過世後,我的遺產 90% 會投資在 S&P 500 ETF,這是普通人最好的選擇。」

- 他的遺產管理策略也是將大部分資金配置於市場型ETF,顯示他對這種投資方式的高度信心。

結論

投資市值型ETF(如 S&P 500 ETF)是簡單、低成本、分散風險且長期績效優異的策略,適合大部分投資人。巴菲特相信,對於沒有時間或專業知識的普通投資者,這是一條穩健且有效的致富道路。

債券型ETF

優點:

- 提供固定收益,現金流穩定性高

- 波動性通常低於股票型ETF

- 與股票ETF相關性低,有助於組合分散風險

- 提供資本保全的機會(尤其是政府債券ETF)

缺點:

- 長期報酬率通常低於股票ETF

- 面臨利率風險(利率上升時,債券價格下跌)

- 提供的收益率可能跟不上通膨

- 需注意信用風險(企業債ETF尤其如此)

如何選擇適合自己的ETF類型

- 收入需求:若需要穩定現金流,高股息ETF或債券ETF較適合

- 風險承受度:保守型投資者可傾向債券ETF或高股息ETF;較積極者可考慮市值型ETF

- 投資期限:長期投資者可考慮市值型ETF;中短期則債券ETF或高股息ETF較合適

- 投資目標:資本增值首選市值型ETF;穩定收入則高股息或債券ETF更優

- 市場環境:經濟衰退時,高股息ETF和債券ETF通常表現較佳;強勁成長期,市值型ETF可能脫穎而出

最佳策略通常是根據自身需求和風險承受能力,適當配置不同類型的ETF,以達到收益、成長與風險平衡的投資組合。

歡迎來到Sunfortzone,我們的目標是幫助價值投資者更了解他們投資的企業,以及成為一個更好的人。

若您想要在價值投資的路上成長,請訂閱我們的Youtube頻道,就可以獲得更多有價值的內容。

華爾街靠頻繁交易賺錢,而我們作為價值投資者是靠長期持有賺錢。

如何選擇高股息ETF

基本面分析: 選股邏輯、殖利率穩定度、管理費用、持股獲利能力與配息能力分析

投資首重基本面分析,專注於事實,拋開別人的意見,透過事實與獨立思考做出投資決策。

在這邊為您展示如何做高股息ETF的基本面分析。以下是使用00713元大台灣高息低波ETF為例,說明投資者可以如何從基本面角度評估高股息ETF。

高股息ETF基本面分析框架

1. 選股邏輯分析

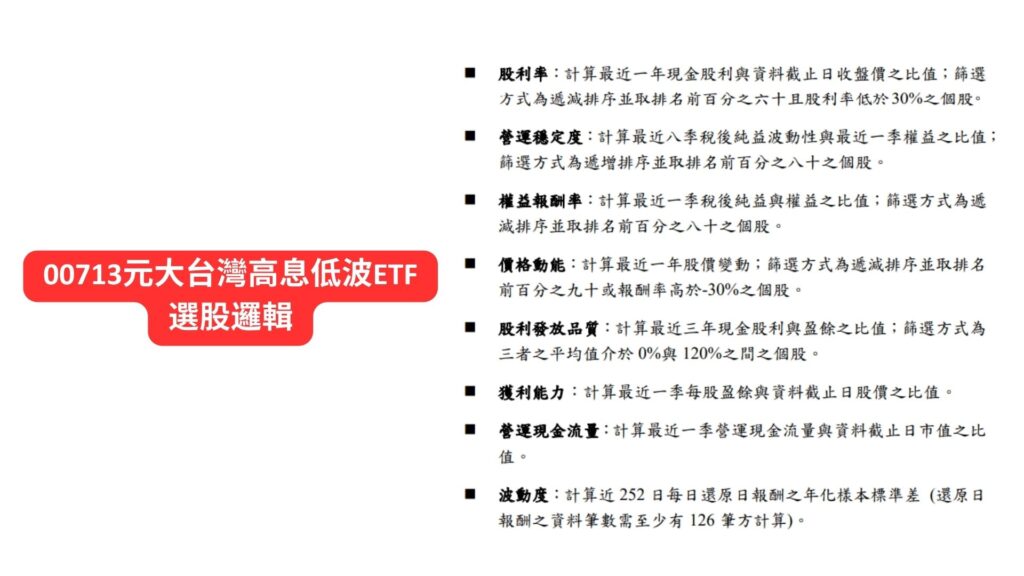

元大台灣高息低波(00713)的選股邏輯是從台灣市場選取高股息且波動較低的個股,追蹤臺灣指數公司特選高股息低波動指數。具體而言,該指數選股邏輯如下:

- 流動性檢驗:發行市值屬採樣母體前 250 大者,滿足以下任一條件視為通過流動性檢驗。

a. 最近 20 日平均成交金額逾 2,000 萬元。

b. 最近 20 日平均成交金額由大到小排序屬採樣母體前 25%。 - 於通過流動性檢驗之股票中,先依股利率進行篩選,再採用基本面及技術面因子如:營運穩定度、權益報酬率、價格動能及股利發放品質等指標進行遴選,接著利用五大指標:獲利能力、權益報酬率、股利率、營運現金流量及波動度,以算術平均計算綜合分數,選取前 50 檔上市公司股票,並以最小變異數法進行因子加權,降低指數波動。

成分股定期審核調整部分,每年 2 次進行成分股審核,以 6 月及 12 月的第 7 個交易日為審核基準日,審核資料截至前一個月最後 1 個交易日。每次定期審核後選取固定的成分股檔數 50 檔。

這種邏輯適合追求穩定收益且風險承受度較低的投資者。投資人評估高股息ETF時,應該了解其選股標準是否符合自己的投資需求。

Sunfortzone對於元大台灣高息低波的選股邏輯之評論

個人覺得這檔ETF標榜高息低波,在用股利率篩選個股的時候卻剔除掉股利率高於30%之個股,不太合理。

另外,最小化年化波動波動這點我也不偏好,因為個人在做個股投資時,當然是希望個股的股價往下的波動越大越好,這樣買進的成本價才便宜,而基本面的波動是往上的波動越大越好,我們希望公司業績一飛衝天,客戶一直排隊買公司的產品。

但對於不喜歡每天股價大起大落的投資人,這檔低波的ETF就很適合你。

2. 殖利率穩定度分析

投資高股息ETF時,穩定性往往比高殖利率更重要。以00713為例,雖然殖利率可能不是最高,但其低波動特性和多元化持股,使其在長期投資中能夠提供相對穩定的收益。

00713目前3月21號的年化殖利率為10.8%,與其他高股息ETF相比,最高年化殖利率的ETF為00731復華富時高息低波的14.4%。

分析00713的殖利率穩定度可從以下角度考量:

- 歷史殖利率趨勢:觀察過去3-5年的殖利率是否穩定

- 殖利率波動範圍:例如00713的歷史年殖利率範圍大約在4%~10%之間

- 配息頻率:00713採取季配息模式,配息頻率較高

- 與大盤殖利率比較:00713歷史殖利率通常高於台灣加權指數平均水準,大盤歷史的殖利率大概介於2~7%之間。

殖利率穩定的ETF通常能提供較可預期的現金流,對收益型投資者更具吸引力。

我們先來看00713近一年的現金股利穩不穩定,近一年配息了四次,分別是1.5,1.5,1.4,1.4,配息非常穩定,而配息金額右側括弧的數字是填息天數,括號中都沒有數字,代表四次都沒有填息,代表投資人雖然拿到現金股利,但股價下降與現金股利相同的幅度,整體價值不變,這點投資人要多注意。

再來我們看00713從上市到目前所有配發的現金股利,可以發現其配息頻率是從年配息改成季配息,這主要是為了迎合投資人需求,2018年一開始年配息1.55塊,2021年當年度配息更高達3.15塊,之後改成季配息後,每季也配發達0.68到1.5塊這個區間,整體看來配息趨勢是上升的,這檔這樣看起來很適合有現金流需求的投資人。

3. 管理費用分析

費用是長期投資中侵蝕報酬的重要因素:

- 總費用率:00713的總費用率為0.335%,屬於國內同類ETF中偏低水準,同類ETF的總費用率區間在0.14%到0.9%。

- 與類似產品比較:與其他台灣高股息ETF相比(如00918的0.385%),費用率具有競爭力

- 追蹤誤差:評估ETF實際表現與追蹤指數的偏離程度,這部分受費用影響

- 表定費用與實際費用追蹤: ETF除了表定收取的管理費和保管費之外,還會產生其他基金營運的成本,比方說買賣成分股的手續費與稅費,指數授權費,若 ETF 追蹤的是某個授權指數(如 S&P 500、MSCI),發行機構通常需要支付授權費給指數提供商(如 S&P Dow Jones、MSCI)。

以00713來講,其每年需支付給臺灣指數公司的指數授權費為台幣30萬元,不便宜。

另外還有行銷與推廣成本,舉凡舉辦講座、行銷廣告、發行投資人教育資料 等推廣活動,可能會影響 ETF 發行商的營運成本,部分費用可能間接影響 ETF 的費用率。

圖中我們可以看到00713表定的總管理費用為0.335%,而在2024年基金實際產生的費用為0.63%,這些資料大家去”中華民國證券投資信託暨顧問商業同業公會“都可以查詢的到,圖片中有連結的統整表格,或是影片描述欄也有統整表的連結,大家可以自己去看。

低費用率的ETF長期累積下來,能為投資人保留更多報酬。

4. 持股獲利能力與配息能力分析

羊毛是出在羊身上的,基金的配息基本上是要來自成分股的配息,除非成分股上漲,基金經理人才有辦法透過賣股票產生資本利得配發現金股利給投資人,所以分析成分股的獲利能力與配息能力就很重要了。

分析ETF內成分股的獲利能力可以從以下面向著手:

- ROE(股東權益報酬率):00713成分股的平均ROE約6-2%。

- EPS成長性:觀察成分股過去3年EPS年複合增長率。

- 獲利穩定性:評估成分股獲利的季度波動性,00713成分股多為獲利穩定的公司,包括大型金控、統一、遠傳、聯發科等公司。

- 產業分布:00713主要持有金融、電子、傳產等產業股票,產業多元化程度較高。

持股獲利能力強的ETF通常能維持較穩定的配息表現。

而在評估ETF其成分股的長期配息能力部分,可以觀察如下:

- 配息來源:確認配息是來自股息收入還是資本利得

- 配息覆蓋率:成分股股息支付比率是否合理(通常50-70%較為健康)

- 自由現金流:成分股是否有充足的自由現金流支持股息

- 配息成長性:過去3-5年00713其成分股的配息金額是否有成長趨勢

00713的成分股多為現金流充裕的大型企業,配息能力相對穩健。

籌碼面分析: 淨值規模、股東人數

基本面分析完之後,我們來可以分析ETF的籌碼面,籌碼面的精神是什麼呢?

主要就是看別人買什麼,缺點是人云亦云,但大家都在買的東西,必定會有其中的道理,可能是報酬率真的不錯,投信經營得有品質,或是配息表現優異與穩健等等,這裡主要分析兩個指標,分別是淨值規模和股東人數。

圖中可以看到在3/21,00713的淨值規模為1357億台幣,在高股息ETF中排名第6,0050是市值型對照組放進來比較的,總共30檔高股息ETF能排名第6也是不簡單,而00713的股東人數為37.6萬,近三個月增加了3萬人,可以觀察到00713相較於淨值規模更大的高股息ETF,其近一年含息報酬率8.1%是最高的,其他規模更大的高股息ETF其近一年殖利率雖然有很高的,但近一年含息報酬率卻表現不好。

比方說00929的復華台灣科技優息近一年殖利率有8.5%,但其近一年含息報酬率卻是負的6.1%,難怪近三個月股東人數減少了13.2萬之多。

總的來講,分析淨值規模和股東人數只是為了參考其他人在買賣什麼,別人的喜好並不代表自己的喜好,投資人們還是要先想好自己想要什麼,並搭配自己做的基本面分析,與自己的風險胃納程度來決定,才能選到自己適合與了解的投資商品。

台股高股息ETF排名 30檔超完整統整表!

我們的網站近期更新了高股息ETF表格,每天自動更新,特色是加入市值型的0050來做比較對照組,這個平台2025年預計會做群眾募資做五折優惠價促銷,2025年也是免費試用期階段,更多資訊可以到下方資訊欄做查看,2026年起原價收費,要買要快。

點擊表格的近一年含息報酬率排序的話,第一名為00882中信中國高股息的41.5%,第二名為00702國泰標普低波高息的19.6%,第三名為00701國泰股利精選30的16.4%,第四名為00907永豐優息存股的14.9%,第五名為00730富邦臺灣優質高息的9.6%,當然,過去的報酬不代表未來的報酬,而我們也可以更深入分析過去5~10年的報酬,但因大部分高股息ETF成立時間都未滿五年,沒有那麼長的歷史資料做驗證,可以持續關注未來表現。

希望這個表格能對高股息ETF的投資人有所幫助,表格中還可以比較除息頻率、保管銀行、近13個月的現金股利表現、最近四次填息天數等等,未來希望加入每檔基金前10大成分股的欄位與其對應持有權重。

台股高股息ETF人氣排名: 淨值規模與股東人數

首先,在30檔高股息ETF中,用淨值規模排序的話,

而在30檔高股息ETF中,用股東人數排序的話,

台股高股息ETF配息殖利率排行榜

而在30檔高股息ETF中,用近一年殖利率排序的話,

2025年3月高股息ETF配息懶人包

而網站中我們還整理了高股息ETF在今年3月有配息的檔數共16檔,單單看三月配息的殖利率在0.1%~3.1%不等,配最多3.1%的有兩檔,分別是00919的群益台灣精選高息,和00918的大華優利高填息30,都是季配息的。

而配最少0.1%的是00934的中信成長高股息,但有趣的是,當月殖利率高的那兩檔看起來不容易填息,比方說00919近四次的配息只有其中一次有填息,而且還花了39個交易日,而當月殖利率配最少的00934最近四次填息只花了約1~2天就填息了。

感謝您提供寶貴的時間!

如果您喜歡我們的內容,請訂閱我們的Youtube頻道,就可以得到更多有價值的內容。

此外,請訪問我們的網站Sunfortzone.com以獲取更多數據驅動的基本面分析,並加入我們的賴社群與其他投資者一同討論交流。

如果您也想要達到財富自由,請務必點擊下方美股券商「盈透證券」的連結去進行免費開戶!只要透過此推薦連結開戶,每入金一百美元可獲得1美元價值的IBKR股票,最多可獲得價值一千美元的IBKR股票!

您有什麼想法?請在下方留言!我們也想向您學習一些東西!