3661世芯價值投資與質化量化分析 2025年8月 | 世芯正建構客製化 AI 晶片的新革命

這篇文章深入探討世芯電子(Alchip Technologies,代號 3661)作為 AI 客製化晶片領域的價值投資標的,從質化與量化角度分析其競爭優勢與投資潛力。文章指出,世芯在雲端服務供應商(CSP)切入 AI 運算需求的結構性成長趨勢中,具備獨特定位和經濟護城河,尤其依靠與台積電的緊密合作,能夠接觸最先進製程(3nm/2nm)與高階封裝技術(CoWoS),成為高複雜度 AI 加速器晶片設計的重要戰略夥伴,有望享受市場溢價估值。

創立於 2003 年的世芯,由具備美國矽谷與日本半導體背景的創辦人領導,已建立穩固的管理層與技術基礎。

在成長動能方面,3 奈米設計案預計自 2026 年初實現量產,將推動營收與獲利進入高速增長;另一方面,來自北美客戶的 NRE(設計費)需求仍然穩定,且營運正拓展至包含 Intel Gaudi 3 加速器的高效能運算(HPC)領域,有助於分散單一客戶風險。

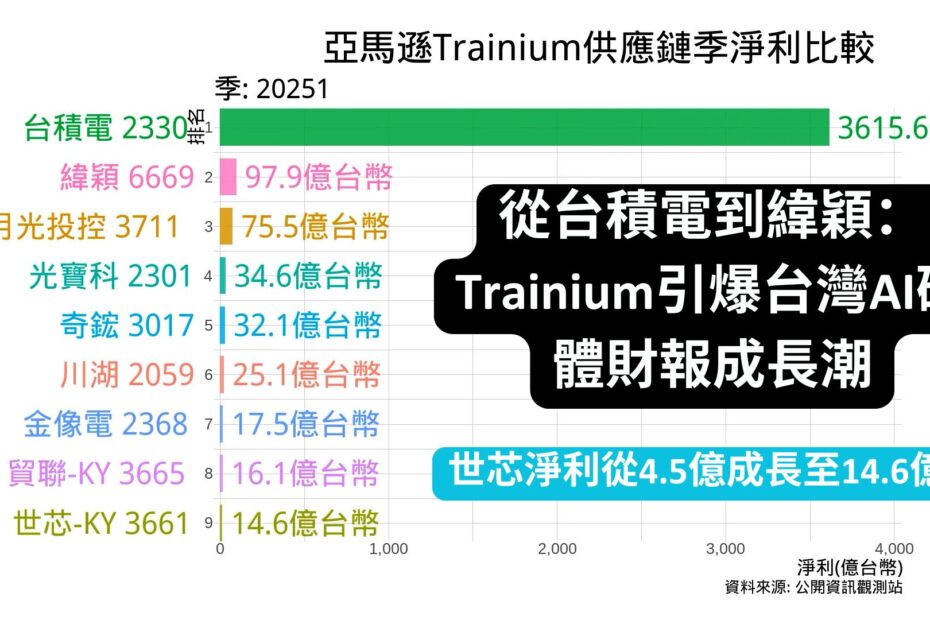

然而,公司也面臨風險,包括營收高度依賴北美主要客戶(如亞馬遜)、先進製程設計難度與良率風險、以及 AI 市場需求可能放緩等挑戰。作者透過同業本益比相對估值和 FactSet 共識 EPS 預測,構建多情境估值模型,認為考量到遠期本益比的合理性,目前市值仍可能因短期週期波動而出現買點,對長期投資者來說具有吸引力。

整體而言,文章認為世芯電子具備強大技術護城河與成長催化劑,在特定條件下仍值得價值投資者關注。